过去一年,国内头部互联网企业中,经历变革最剧烈的当数阿里巴巴。 2024年4月,在重组一周年之际,卸任董事局主席已有5年的阿里创始人马云在内网发文称,过去一年阿里最核心的变化,不是去追赶KPI,而是认清自己,重回客户价值轨道。 他在文末强调,阿里未来需要更加积极的改变,更大力度的改革。

一个月后发布的阿里财报,或许可以解释这位创始人当时罕见发声的原因:阿里巴巴在“保增长”上仍遭遇压力。

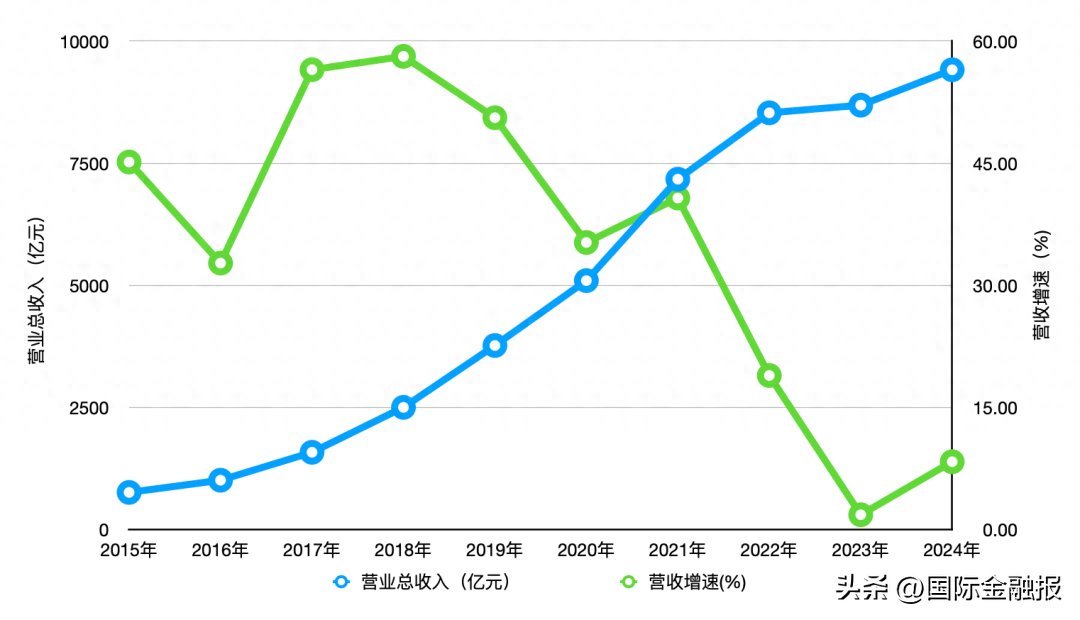

5月14日,阿里巴巴发布截至2024年3月末的季度财报以及2024财年业绩。数据显示,阿里巴巴2024财年营收为9411.68亿元,同比增长8.34%,归母净利润同比增长9.97%至797.41亿元。

2024财年,阿里巴巴营收增速仍为个位数。制图:马云飞

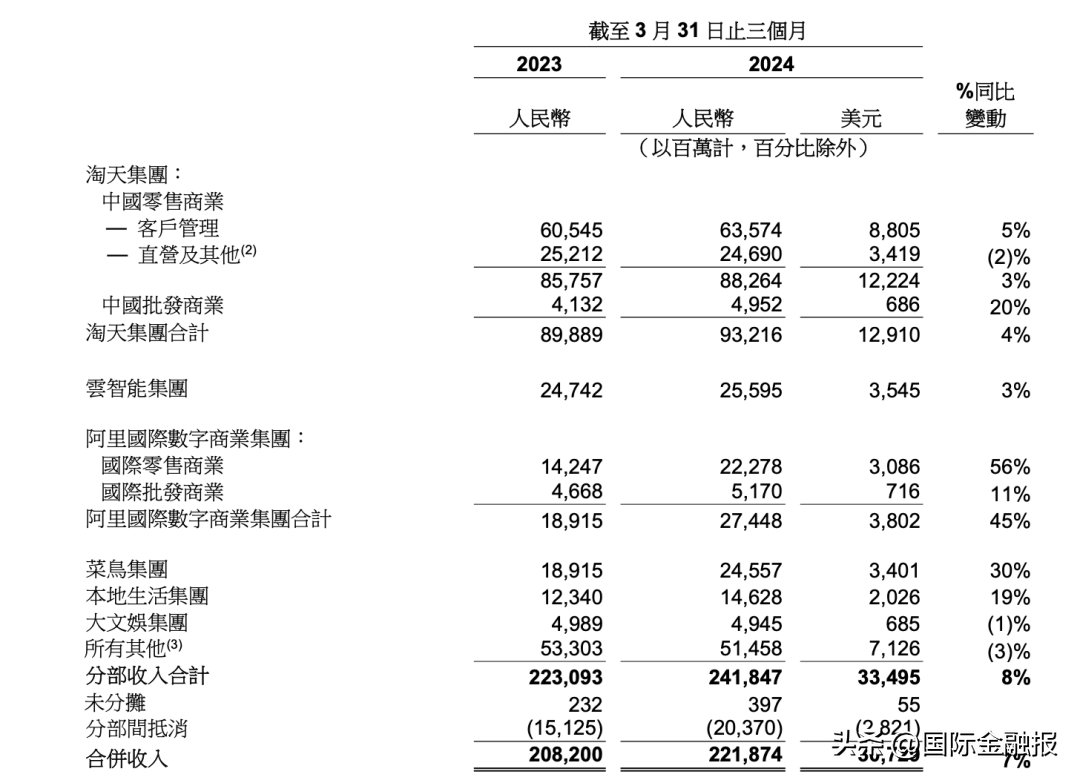

聚焦最新一个季度,阿里巴巴呈现出“增收不增利”的局面。2024年一季度,阿里巴巴营收为2218.74亿元(307.29亿美元),同比增长7%,略高于市场预期的2198亿元;净利润为9.19亿元(1.27亿美元),同比下降96%;扣除股权激励、投资损失、无形资产减值等,非美国会计准则(Non-GAAP)下,阿里巴巴调整后的净利润仍同比下降11%至244.18亿元。

财报出炉后,阿里巴巴美股盘前一度跌近6%,并在开盘后维持跌势,最终报收79.51美元,跌幅6.02%。5月15日,阿里巴巴港股报收82.65港元,微涨1.85%。

马云飞摄

核心业务增速缓慢

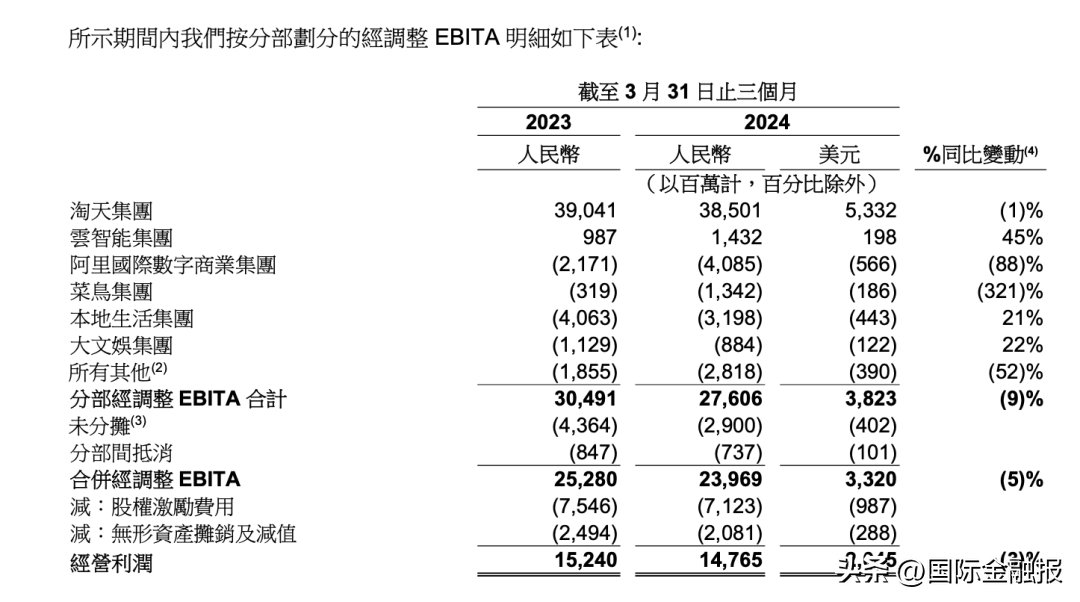

淘天仍是阿里电商的基本盘,但增速明显放缓。拆解阿里巴巴该季度的营收数据来看,2218.74亿元的总营收中,有932.16亿元来自淘天集团,同比增长4%,增速在其六大业务集团中处于倒数第三;经调整EBITA为385.01亿元,与2023年同期相比减少1%。

2023年12月,阿里巴巴CEO吴泳铭取代戴珊接任淘天集团CEO,并开启新一轮调整。在上一季度的财报分析会上,吴泳铭曾表示,未来一年,将在改善用户核心体验上加大投入,以支持淘天集团重拾增长及稳固市场领导地位,并分享了淘天集团三个重点投入方向:商品供给、价格力和效率、以及好服务建设。

低价策略是阿里重振淘天集团主要路径之一,吴泳铭在最新的财报分析会上称,集团围绕价格力和用户体验的投入获得了消费者的积极反馈,季度买家数量和购买频次强劲增长,推动GMV实现双位数增长,反映了平台上消费意愿和用户信任的增强。同时,集团持续提升会员权益和服务体验,88VIP会员数量同比双位数增长超过3500万人。

“对于今年而言,我们的首要任务依然是提升消费者体验,以及通过消费者体验的提升带动GMV的增长。”根据吴泳铭的说法,预计2025财年,淘天GMV将随消费体验提升逐渐恢复健康增长,下半财年公司将推出与新机制和算法匹配的商业化产品,进一步提升以CMR(客户管理收入)为核心的营收水平。

电商之外,同处于集团最高优先级的阿里云增长艰难也是不争的事实。本季度,阿里云虽继续盈利,经调整EBITA同比增长45%至14.32亿元,但收入同比增长仅3%至255.95亿元,上一季度的营收增速亦为3%,个位数的同比增长在其六大业务集团中排名靠后。与此同时,阿里云的营收规模已被国际数字商业集团(AIDC)所超越。

在中国云计算市场,阿里云持续占据第一的位置,但随着营收增速的放缓,其市占率也在悄然发生变化。4月底,IDC发布《中国公有云服务市场(2023下半年)跟踪》报告显示,2023年下半年,中国公有云服务整体市场规模(IaaS/PaaS/SaaS)为204.8亿美元(约合1484亿元),阿里巴巴、华为、中国电信、腾讯、中国移动位居前五位,其中,华为、中国电信、中国移动份额均实现增长,而阿里云、腾讯云份额出现下降,尤其是阿里云份额下降剧烈,同比下降了5.5个百分点。

2月底,阿里云曾宣布“史上最大力度”降价,高调宣布100多款产品、500多个产品平均降价幅度超过20%,最高降幅达55%。不到两个月,4月8日,阿里云海外市场宣布全线降价,平均降幅23%,降价覆盖全球13个地域节点部署的核心云产品,最高降幅59%。

“关于云业务的中长期利润率问题,我们认为,目前我们的公共云产品大多保持在一个合理且健康的利润率。”吴泳铭在业绩会上称,“对于AI相关的产品,我们正处于一个长达十年的IT周期的非常早期阶段,因此,我们预计会维持一个健康的利润率,同时在AI早期阶段进行更持续的长期投入。总的来说,我们预计公共云的所有产品都将保持一个健康的利润率。”

国际业务亏损扩大

相比于淘天集团、云智能,在六大业务集团中,2024年第一季度,阿里国际数字商业集团(AIDC)以45%的同比增速成为增长最快的板块,当季营收为274.48亿元,营收占比由上季度的11%上升至12.37%,其中,国际批发业务收入同比增长11%,国际零售商业收入更是同比增长56%至222.78亿元。

值得注意的是,AIDC营收高速增长的另一面是其经调整EBITA亏损扩大至40.85亿元,2023年同期为亏损21.71亿元。阿里在财报解释称,亏损同比增加的主要原因是对AliExpress Choice和Trendyol跨境业务的投入增加,但部分被货币化率改善所抵消。

AIDC主要包括Lazada、速卖通、Trendyol、Daraz和Ailibaba.com等业务。对于投资者关于目前AIDC投入规模的提问,AIDC联席董事长和CEO蒋凡在财报电话会中回复称,亏损主要来自两方面的投入较大,“一方面,上个季度我们在一些新兴市场进行了较为激进的投资,特别是在中东地区。另一方面则是,我们在海湾地区拓展业务,如Trendyol这样的新项目,需要进行大规模的投入。此外AE Choice等商业模式的占比正在上升,但在这个切换过程中,其盈利能力还需要时间去提升,与我们过去的平台模式存在一定的差距。”

继AIDC之后,这一季度,阿里六大业务板块营收增速排名第二的是菜鸟,2024年1-3月菜鸟营收245.57亿元,同比增长30%。此外,受饿了么和高德订单快速增长所驱动,该季度,阿里巴巴本地生活集团收入146.28亿元,相比2023年同期的123.40亿元增长19%。盈利方面,该板块亏损已由2023年同期的40.63亿元缩减至31.98亿元,同比减亏21.3%。

相比之下,大文娱集团是该季度六大集团中唯一出现收入负增长的,营收为49.45亿元,同比下降1%;经调整EBITA亏损由上年同期的11.29亿元收窄至8.84亿元,财报解释称主要是因为优酷亏损收窄。

除此之外,这一季度,包含高鑫零售、盒马、阿里健康、灵犀互娱、银泰、智能信息、飞猪、钉钉等其他分部收入为514.58亿元,同比下降3%,经调整EBITA亏损28.18亿元,去年同期为亏损18.55亿元。阿里方面解释称,营收下降主要系高鑫零售和阿里健康的收入下降,但被盒马的收入增长所部分抵消;亏损则源于盒马亏损增加及灵犀互娱盈利水平下降。

而在最近的电话会上,阿里方面强调,2024财年,如果剔除高鑫零售、盒马及银泰这类有实体零售运营的业务,阿里不管是收入还是经调整EBITA率都会有更好的表现——剔除后,集团总收入增长约11%,经调整EBITA率也会提高约3.6个百分点至约21%。

财经,财经人物